事務所が過去に依頼を受けた申告での最高納税額は?

事務所が過去に依頼を受けた申告での最高納税額は?![]()

相続税:約2億8,000万円

過去の税務調査で最も成功した事例と最も失敗した事例は?

過去の税務調査で最も成功した事例と最も失敗した事例は?![]()

成功事例:約3000万円の追徴課税請求から最終確定税額120万円(本税)

失敗事例:現時点なし(2024年6月1日時点)

助成金のご提案と実行のおおよその数と割合は?

助成金のご提案と実行のおおよその数と割合は?![]()

新規クライアント様だけで年間数十社のご提案(実行率100%)

以前よりの顧問先のクライアント様(未集計)

融資サポートの具体的な方法と、今までの融資実行率は?

融資サポートの具体的な方法と、今までの融資実行率は?![]()

弊所サポートによる融資実行率98%以上※2019年7月1日時点

(お申込時点で他の借入等の滞納がある・自己破産している等のケースを除く)

事務所の代表や役員が士業ビジネス以外での会社経営経験はありますか?

事務所の代表や役員が士業ビジネス以外での会社経営経験はありますか?![]()

弊所代表プロフィールをご参照下さい。

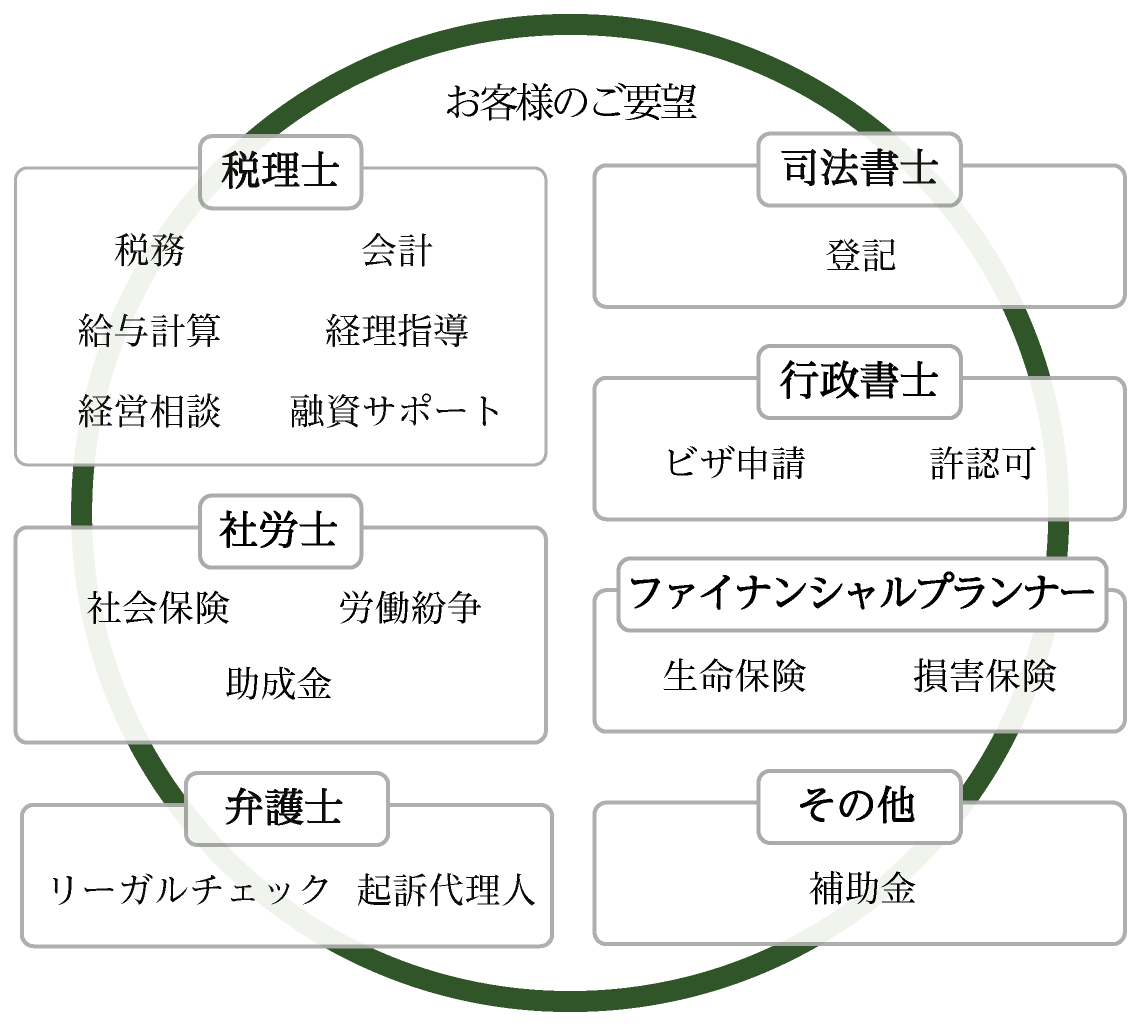

弁護士・司法書士・社会保険労務士・行政書士等の税理士以外の士業との提携がありますか?

弁護士・司法書士・社会保険労務士・行政書士等の税理士以外の士業との提携がありますか?![]()

全提携士業事務所は全国で16事務所 ※2025年3月31日時点

内訳:弁護士4(内、弁理士併設1)、司法書士3、社会保険労務士4、行政書士3、税理士2)